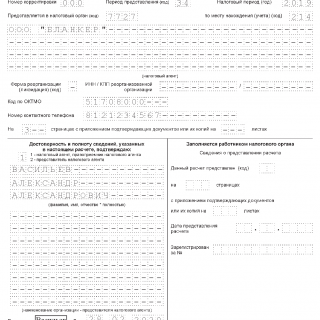

6-НДФЛ за 2019 год

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ за 2019 год состоит из: титульного листа, раздела 1 и раздела 2. Следует учесть, что раздел 1 и 2 заполняются разными способами.

В разделе 1 расчета отражаются выплаты, вычеты и налог за весь период с начала года. Доходы по разным ставкам необходимо указать отдельно. В этом же разделе отражается фактически удержанный налог из выплаченных доходов.

В разделе 2 расчета указываются сведения только за последние три месяца. При этом отражаются только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. Поэтому в разделе 2 важно точно указать даты выплат и удержания налога.

При заполнении расчета 6-НДФЛ необходимо точно указать данные из налоговых регистров по НДФЛ.

Порядок заполнения 6-НДФЛ за 2019 год

Новая форма 6-НДФЛ формируется в соответствии с Порядком из Приказа ФНС России от 14.10.2015 N ММВ-7-11/450@, в редакции от 17.01.2018. При заполнении расчета 6-НДФЛ данные берутся из налоговых регистров по НДФЛ.

Расчет 6-НДФЛ подается в электронном виде. Налоговые агенты, у которых численность физических лиц, получивших доходы в налоговом периоде, составляет до 10 человек, могут подать расчет в бумажном виде.

Расчет 6-НДФЛ заполняется отдельно по каждому ОКТМО. Если у организации есть обособленное подразделение в другом городе, она должна заполнить отдельный расчет по головной организации и расчет по обособленному подразделению.

Страницы расчета нумеруются по порядку с 001 и до последней. В расчете заполняется необходимое количество страниц, для отражения всех сведения за отчетный период.

Все показатели расчета с суммами должны быть заполнены, для пустых значений указывается ноль – "0".

Руководитель организации, индивидуальный предприниматель (адвокат, нотариус) или представитель по доверенности заверяет форму 6-НДФЛ и ее разделы.

При сдаче отчета в электронном виде, его необходимо подписать усиленной квалифицированной электронной подписью.

Доходы, которые отражаются в форме 6-НДФЛ за 2019 год

В расчете 6-НДФЛ отражаются все доходы, с которых удерживается НДФЛ.

Исключение составляют следующие виды:

- доходы, которые не облагаемые НДФЛ полностью на основании ст. 217 НК РФ Например, не отражайте в расчете единовременную материальную помощь работнику в связи со смертью члена семьи.

А вот доходы, которые лишь частично не облагаются налогом по ст. 217 НК РФ, рекомендуем включить в расчет. Например, это суммы материальной помощи и стоимость подарков в пределах 4 000 руб. в год (п. 28 ст. 217 НК РФ). Ведь общая сумма таких доходов за год может превысить необлагаемый лимит;

- доходы, уплата НДФЛ с которых возложена на получателя дохода;

- доходы индивидуальных предпринимателей, нотариусов, адвокатов и иных лиц, занимающихся частной практикой;

- доходы, перечисленные в п. 1 ст. 228 НК РФ. К ним относятся, доходы, которые физические лица получают от продажи недвижимого имущества;

- доходы резидентов других государств, которые не облагаются в России в силу международных договоров.

Подача 6-НДФЛ за 2019 год

За год расчет 6-НДФЛ заполняется в общем порядке со следующими особенностями.

- в поле "Период представления (код)" указывается значение "34".

- В разделе 1 указываются суммы начисленных доходов, дата фактического получения которых приходится на истекший 2019 год.

- В разделе 2 указываются выплаченные доходы, срок уплаты НДФЛ с которых истекает в октябре – декабре 2019 года.

- Заработная плата за декабрь 2019 года выплаченная в январе 2020 года, отражается в разделе 2 расчета за I квартал 2020 года.

Срок сдачи расчета 6-НДФЛ

Для годового расчета 6-НДФЛ за 2019 год установлен срок сдачи – не позднее 1 марта 2020 года. Когда дата срока сдачи выпадает на выходной, расчет 6-НДФЛ сдается не позднее ближайшего следующего за ним рабочего дня. А так как 1 марта 2020 года приходится на воскресенье, расчет требуется сдать не позднее 2 марта 2020 года.

Ответственность за несвоевременное представление и ошибки в расчете 6-НДФЛ

При нарушении срока представления расчета по форме 6-НДФЛ ФНС может начислить штраф в размере 1 000 рублей за каждый полный или неполный месяц с даты установленного срока сдачи и до дня, когда расчет был подан. Налоговые органы также могут заблокировать операции по банковским счетам, если расчет не был подан в течение 10 рабочих дней со дня установленного срока сдачи. Ответственного за подачу, могут дополнительно оштрафовать на сумму от 300 до 500 рублей, за непредставление расчета в требуемый срок.

За ошибки, недостоверные сведения в расчете по форме 6-НДФЛ ФНС может начислить штраф в размере 500 руб. В то же время налоговые органы могут снизить штраф, если ошибки не привели к уменьшению суммы НДФЛ, которую нужно уплатить в бюджет, или нарушению прав граждан.

При самостоятельном обнаружении ошибки в поданном расчете 6-НДФЛ, необходимо подать в налоговый орган уточненный расчет, при этом штрафных санкций можно избежать.