Форма расчета 6-НДФЛ - 2017, 2018

Форма 6-НДФЛ представляется по всем физическим лицам, которым организация выплачивала доходы, а так же дивиденды.

Исключение составляют следующие категории выплат доходов физическим лицам:

- выплаты по договорам купли-продажи;

- по договорам, заключенным с ними как с предпринимателями;

- которые в полной сумме не облагаются НДФЛ по статье 217 НК РФ.

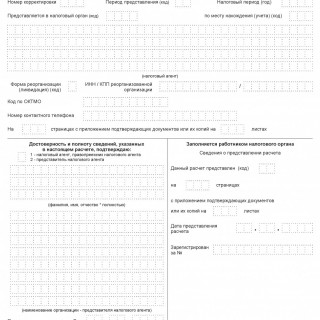

При заполнении формы в титульном листе указываются следующие данные:

1. В строке "Период представления (код)" - код периода, за который подается расчет:

- 1 квартал - 21;

- полугодие - 31;

- 9 месяцев - 33;

- год - 34;

2. В строке "Налоговый период (год)" - год, к которому относится период, за который составлен расчет. При заполнении 6-НДФЛ за любой период 2017 года в этой строке надо указать "2017";

3. В строке "КПП" и строке "Код по ОКТМО":

- если 6-НДФЛ подается по физическим лицам, которые получили доходы от головного подразделения организации, - КПП и код по ОКТМО организации;

- если 6-НДФЛ подается по физическим лицам, которые получили доходы от обособленного подразделения организации (ОП), - КПП и код по ОКТМО обособленного.

В разделе 1 данные указываются на отчетную дату (31 марта, 30 июня, 30 сентября и 31 декабря соответственно) нарастающим итогом с начала года.

В разделе 2 данные указываются на отчетную дату (31 марта, 30 июня, 30 сентября и 31 декабря соответственно). В нем заполняются обобщенные показатели только о тех доходах, НДФЛ с которых был удержан и перечислен в бюджет в течение последних трех месяцев периода, за который подается расчет. А именно в разделе 2 не нужно показывать суммы доходов нарастающим итогом с начала года.

Помимо этого, даже если доход получен в течение последних трех месяцев, за которые подается расчет, но установленный НК РФ срок перечисления НДФЛ с этого дохода еще не наступил, то этот доход в разделе 2 также не отражается. Такой доход и удержанный с него НДФЛ отражаются в разделе 2 формы 6-НДФЛ за период, в котором налог должен быть перечислен в бюджет.

Форму 6-НДФЛ подписывает руководитель организации или иное должностное лицо, уполномоченное на это внутренними документами компании. Например, расчет может подписать главный бухгалтер, заместитель главного бухгалтера, бухгалтер, отвечающий за расчет зарплаты.