Декларация по НДС за 2015, 2016 год

Налоговая декларация по НДС предоставляется субъектами хозяйственной деятельности, которые являются плательщиками налога на добавленную стоимость (в том числе и те, которые являются налоговыми агентами). Предоставлять декларацию по НДС обязаны также те, кто в отчетном периоде хотя бы единожды выставил счет-фактуру с включенной в нее суммой налога. К таким субъектам, как правило, относятся:

- лица, не являющиеся плательщиками НДС (те, кто осуществляет деятельность по упрощенной системе, на основе патента, плательщики сельскохозяйственного налога, а также налога на временную деятельность) согласно ст. 346 НК РФ;

- налогоплательщики, осуществляющие реализацию работ и услуг, операции по которым налогообложению не подлежат.

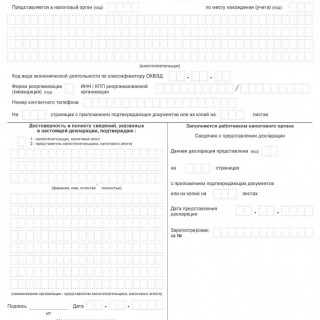

Форма декларации, применяемая в 2015 году утверждена Приказом ФНС РФ от 29.10.2014 года № ММВ-7-3/558@ и подлежит представлению в налоговую службу по результатам деятельности за 1 квартал текущего года. Код документа по классификатору КНД 115100. Форма декларации в 2015 году отличается от предыдущих форм тем, что дополнена разделами 8-12. В данные разделы вносят данные книг покупок и продаж, а также журнала учета полученных и выставленных фактур (согласно п.5 ст.176 Налогового кодекса). Также изменен срок уплаты налога на добавленную стоимость по сравнению с предыдущими периодами. Теперь НДС уплачивается не позднее 25 числа каждого из тех месяцев, следующего за предыдущим налоговым периодом (согласно ФЗ №382-ФЗ от 29.11.2014 года).

Суммы в декларацию вносятся в целых рублях, без копеек. Если сумма содержит копейки в показателях менее 50, они отбрасываются, если более 50 – округляются до целого рубля. Все налогоплательщики, представляющие декларацию, обязаны заполнять титульный лист документа и Раздел 1. Это правило касается также тех, налоговая база у которых по итогам квартала нулевая. Раздел 2-7 и приложения к декларации заполняются теми налогоплательщиками, которые осуществляли соответствующие операции. Если какие-либо показатели декларации у налогоплательщика отсутствуют, то на их месте необходимо ставить прочерки. Страницы декларации, после ее заполнения, следует последовательно пронумеровать. Источником информации при заполнении декларации являются данные книги продаж, покупок, первичных документов и регистров бухгалтерского учета.

Налогоплательщики НДС обязаны подавать декларацию только в электронной форме. Исключение составляют налоговые агенты, которые не являются налогоплательщиками, либо являются ими, но от исполнения обязанностей налогоплательщика освобождены. Это при условии, что они не являются крупными налогоплательщиками, а численность их наемных работников не превышает 100 человек за предыдущий календарный год. За несвоевременное представление декларации, на налогоплательщика будет наложен штраф в размере 5% неуплаченной суммы налога за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% и не менее 1000 руб. (ст.119 НК РФ).