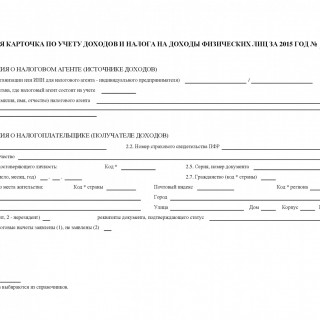

1-НДФЛ. Налоговая карточка по учету доходов и налога на доходы физических лиц

1-НДФЛ. Налоговая карточка по учету доходов и налога на доходы физических лиц. Утверждена приказом МНС РФ от 31.10.2003 N БГ-3-04/583. Налоговая карточка 1-НДФЛ является первичным документом налогового учета. Ее обязаны составлять налоговые агенты -- российские организации, представительства иностранных организаций, индивидуальные предприниматели, частные нотариусы, являющиеся источником дохода физических лиц.

Ведение карточки осуществляется ежемесячно с учетом особенностей исчисления сумм налога, предусмотренных для различных видов доходов, облагаемых налогом по ставке 13, 30 или 35%, исходя из начисленного налогоплательщику дохода.

Карточка 1-НДФЛ заполняется в случае начисления и выплаты соответствующих доходов как во исполнение трудовых соглашений (контрактов), так и гражданско-правовых договоров (отношений), возникающих между налоговыми агентами и физическими лицами. Если налоговые агенты производят выплату доходов индивидуальным предпринимателям за приобретенные у них товары, продукцию или выполненные работы, и эти индивидуальные предприниматели предъявили документы, подтверждающие их государственную регистрацию в качестве индивидуальных предпринимателей без образования юридического лица, Налоговая карточка на такие произведенные выплаты не составляется.

Налоговая карточка 1-НДФЛ заполняется на каждое физическое лицо, получившее в отчетном периоде доходы, подлежащие налогообложению в соответствии с действующим законодательством, включая доходы, в отношении которых предусмотрены налоговые вычеты. Не отражаются в карточке доходы, не подлежащие налогообложению (освобождаемые от налогообложения) независимо от суммы полученного дохода в соответствии со ст. 217 НК РФ, кроме доходов, частично освобождаемых от налогообложения. Например, не отражаются в карточке выплаты, производимые налоговым агентом, подпадающие под действие п. 1 ст. 217:

- пособие по беременности и родам;

- единовременное пособие за постановку на учет в медицинских учреждениях в ранние сроки беременности;

- пособие при рождении и при усыновлении ребенка;

- пособие по уходу за ребенком до достижения им возраста полутора лет;

- пособие по безработице.

В аналогичном порядке не учитываются при заполнении карточки государственные пенсии, назначаемые в порядке, установленном действующим законодательством (п. 2 ст. 217), все виды компенсационных выплат в пределах норм, установленных действующим законодательством, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, выплачиваемых в случаях, указанных в п. 3 ст. 217, и так далее. Также не отражаются в налоговой карточке отдельные виды доходов, освобождаемые от налогообложения в соответствии с пунктами 1, 2, 4 ст. 213 НК РФ, получаемые в виде страховых выплат или пенсионных выплат из негосударственных пенсионных фондов. Доходы, частично освобождаемые от налогообложения, указанные в ст. 217 НК РФ, учитываются в Налоговой карточке в соответствии с правилами, приведенными в порядке ее заполнения.